海外旅行や世界一周をするなら、まずはクレジットカードが重要だということをきっとどこかで耳にしたことがあると思います。

海外でのクレジットカードの重要性と複数枚持ちすることの恩恵については、当ブログでもご紹介してきました。「まだよく分かっていないよ!」という方は下記記事を読んで理解を深めてみてください。

どれだけ救いの神になってくれるかを知ってしまうと厳選して持たずにはいられなくなります。

また「クレジットカードを何枚も発行して、何かリスクやデメリットはないの?」「ブラックリストになるんじゃないの?」と心配される方も多いようですが、特にリスクやデメリットはありません。

ただし、今回の記事で綴る内容を理解して気をつけておく必要はありますので一緒に見ていきましょう。

目次 [show]

あなたの知らないクレジットカード発行の裏側

審査の裏に潜む多重申込者という壁

僕が数ヶ月かけて計画的にクレジットカードを発行していくことを推奨している理由の一つとして「多重申込リスクの回避」というものがあります。

多重申込とは、例えば、1ヶ月間に5枚、10枚の大量のクレジットカード発行を申込する行為。つまり、短期間に何枚ものクレジットカード発行申込をする行為はリスクが有るので避けた方がいいという事です。

なぜ、短期間に何枚ものクレジットカードを発行しない方が良いのかというと、クレジットカードの本質は「金貸し・信用貸し」です。

つまり、カード会社からしてみれば、支払い能力のない人には、なるべくカードを発行したくないんですね。

なぜなら、カードを大量発行すれば無いお金を一時的に作り出すことが出来るわけなので、借り逃げの可能性を疑われるわけです。

そう考えると「カードを短期間で申込する人=怪しい動きをしている人」と思われて当然なんですね。そうすると、審査に通る確率が限りなくゼロになります。

これがクレジットカードの審査の裏側です。

世の中にはクレジットカードを何十枚も所持している人もいますが、そういう人達は、長い年月をじっくりかけて発行して、しっかりと支払履歴を残してきている信用があってこそなせる業です。

なので、短期間に何枚ものクレカを発行することは不可能だということを頭に叩き込んでおきましょう。

クレジットカード発行時の審査では何が基準になるのか?

クレジットカード発行の審査の裏側には「CIC」という個人の信用情報を管理している機関があり、クレジットカード発行会社はCICの情報に基いて審査をしています。

そのため、過去のクレジットカード利用履歴、支払い遅延履歴、破産などの情報が裏では丸裸にされているんですね。

「人生で初めてのクレジットカード発行だから安心」と思うかもしれません。

しかし、一度もクレカを発行したことがなく、ローンも組んだことがなく、携帯料金も現金で支払っているCICに一切の個人信用情報が記録されていない場合は、限りなくブラックリストに近い人と判断され審査に通りにくいのです。

なぜなら、カード発行会社から見ると「過去に自己破産経験があった⇒だから全くクレカ発行もローンを組むこともできなかった⇒だからCICに情報が一切ない⇒という事はブラックな人物かもしれない」という判断になってしまうのです。

これはいくら年収があっても関係の無い話なので、結構深刻な事なんです。

なので、クレジットカード発行が初めての方は、まずは審査が通りやすいクレジットカード発行をして、支払履歴を残していくことから始めるのが無難です。そこで残した履歴が信用となり、次のカード発行のための基盤となります。

審査の通りやすいカードの基準はどうなっているの?

クレジットカードの審査基準の高さを上から順番に並べると

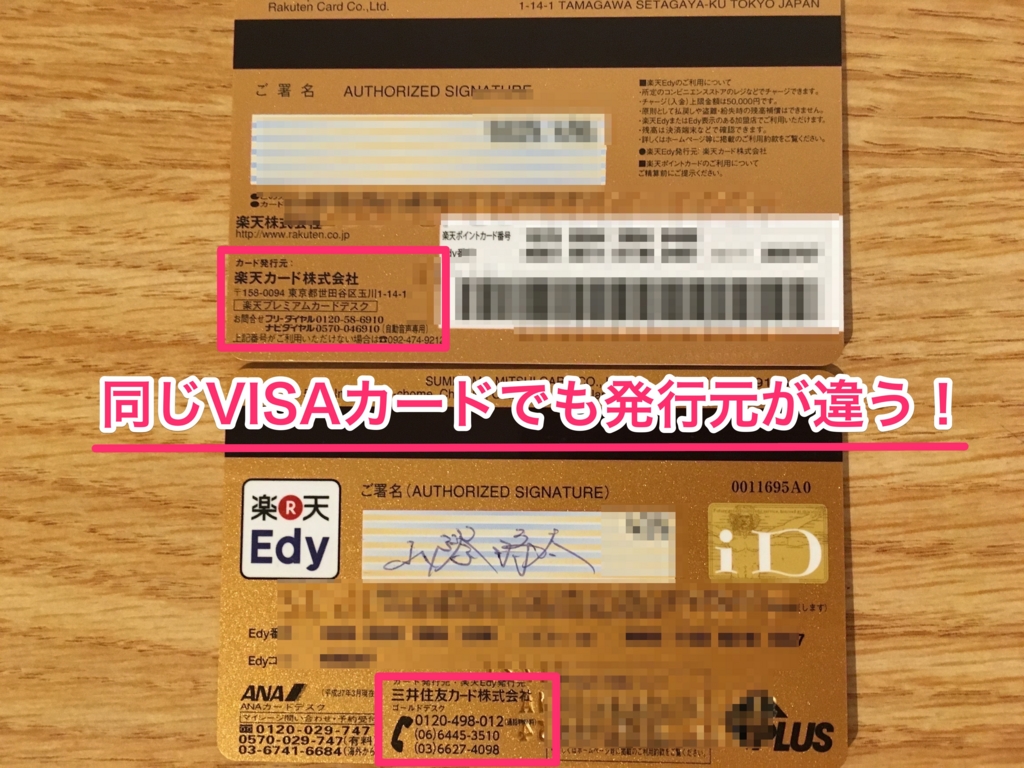

- 国際ブランド系(JCBカード、アメックスなど)

- 銀行系(三井住友VISA、三菱UFJニコスなど)

- 信販系(ジャックス、オリコなど)

- 流通系(イオンカード、楽天カードなど)

- 消費者金融系(アコム)

となっています。

そのため、クレジットカード発行が初めての方は、年会費無料で学生や専業主婦でも審査が通る人が多いと言われる イオンカード(WAON一体型)or

楽天カードの発行がオススメです。

ちなみに、楽天カードは海外旅行保険が付帯するので、海外旅行にも使えるカードを選ぶなら、楽天の一択です。

クレジットカード発行時の注意点

クレジットカード発行が初めての方のそうでない方も共通して注意しておかなければいけない点を列挙してみました。

- 1ヶ月に申込むクレカは多くて2枚まで。出来れば1枚(多重申込リスクの回避)

- 使っていないカードは解約する

- 所持しているカードのキャッシング枠は0円にしておく

- 申込時にキャッシング希望枠を0円にする

- 審査結果が出るまで次のカードを申し込まない(多重申込リスクの回避)

- 毎月100円でもいいから所持している全てのカードに支払履歴を残す

- カード発行したら必ず一度は決済利用する

- もし審査に落ちたら半年間は申込まない(審査落ちの履歴が数ヶ月残っているため)

- 発行後約1年は解約しない

上記9点に注意を払っていれば問題はありませんが「どうしてもカードが欲しい!」と、審査落ちしたばかりなのに、次から次へと申込することは、信用を落とすことに直結しているので、どんどん審査に通りにくくなってしまいます。冷静かつ慎重に発行に臨みましょう。

カード発行申込時に審査に落ちる人の特徴

申込書に不備がある

申込書の不備が審査に落ちる一番多い原因といわれています。字が汚過ぎて読めないということは審査すらできないので注意してください。

特に、住所や電話番号は誰でもきちんと読めるように丁寧に記入するようにしましょう。クレジットカード発行はwebからが無難です。

借入状況のウソ

審査に通したいからと、本当は借り入れがあるのに無いと言ったり、数字をごまかすのはNGです。全ての履歴がCICに保管されているので、すぐにバレます。そのため、カード発行には至りません。

申込条件に合っていない

クレジットカードの中には「申込条件」を提示しているものがあります。学生専用カードだったり、年齢制限があったり、年収が高くないと発行できないカードがあったりします。

きちんと見極めて申し込みましょう。

ブラックリスト入りしている人

ブラック入りしている人は、そもそもクレジットカードを発行できません。自己破産や債務整理から6年待たなければいけません。

もしもカード発行の審査に落ちたら?

上記の注意点で「審査に落ちたら半年間はカード発行の申込まない」と書いたのには理由があります。

審査に落ちたという履歴は、CICに6ヶ月間だけ残ります。それ以降は審査に落ちた履歴が消えるのです。

例えば、1月20日にカード申込をしたとします。するとその日のうちにカード発行会社はCICに信用情報を照会します。それが申込情報として履歴に残ります。

6ヶ月後の月初、7月1日にはこの申込情報は消えてなくなるので、6ヶ月以上前のクレジットカード発行の申込履歴は、参照が出来ないようになっています。

審査に落ちたら、半年我慢する必要があるというのはこういう仕組みがあるからなんです。そのうちに支払いをカードメインにしたり、携帯の支払い方法を変更したりして信用作りを心がけましょう。